熨平非理性剧烈波动 平准基金入市呼声渐高

近一周以来,国信证券、国金证券、东吴证券、华鑫证券、中泰证券等十余家机构密集发布研报,呼吁平准基金加快落地

作者: 王方然

“平准基金不失为一种‘四两拨千斤’的政策手段。”在最新的一份研报中,东吴证券首席宏观分析师陶川这样写道。在他看来,A股目前正处于从政策底向市场底、经济底过渡的关键时期,如何促成市场和经济尽快形成良性循环是当务之急。

与其观点类似的机构不在少数。A股上证指数又一次站在保卫3000点的关键时点之际,平准基金再次成为市场各机构关注的焦点。

近一周以来,国信证券、国金证券、东吴证券、华鑫证券、中泰证券等十余家机构密集发布研报,呼吁平准基金加快落地。

机构聚焦同时,市场风声也渐频。10月初中央汇金投资有限责任公司(下称“汇金公司”)数度出手,先是出手增持四大行股份,随后又买入交易型开放式指数基金(ETF)。

综合多份最新研报来看,部分机构认为“平准基金”入市时机已至,近期A股持续低迷、流动性遇阻,需要“平准基金”等增量资金入市,为市场注入强心针。而从境外情况来看,平准基金短期可对股市起到提振作用,但从中长期深入来看,平准基金的长期效力取决于经济基本面变化趋势和政策配合效率,并非“万能药”。

市场呼唤增量资金

当暴风雨来袭,防波堤是船只安渡难关的重要基础设施。

多家卖方机构最近都密集发布有关平准基金的研报。在这背后,是A股持续低迷、市场信心不足。

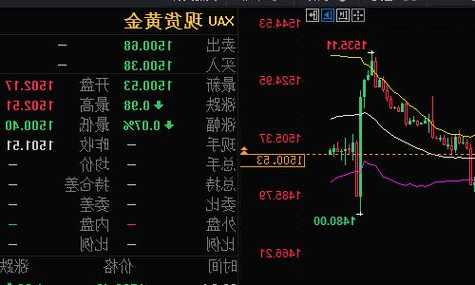

近期以来,政策组合拳发力、经济企稳之际,A股却彷徨不前,一度陷入“冰点”。10月20日,上证指数再度失守3000点整数关,并在10月23日一度下探至2923.51点。而从5月9日达到3418.95点的阶段性高位后,上证指数一路震荡下行,最多跌去接近500点,跌幅接近14%。

A股持续低迷背后,市场流动性问题隐现。华鑫证券宏观策略首席分析师杨芹芹分析,目前市场流动性问题近一步凸显。年内北向资金累计净流入仅有1213亿元,融资余额也仅在712亿元,赚钱效应较弱的背景下公募基金新发持续遇冷,保险资金权益资产运用余额弱于往年,股市流动性较为匮乏。

业内普遍认为,市场呼唤增量资金进场。而平准基金因此也被寄予厚望,以便在股市发生不合理激烈波动时入市纠偏。国信证券非银分析师孔祥在研报中称,平准基金是股市困境时期的“强心针”。

“平准基金加快成立,为市场注入增量流动性,方可促使A股表现回归更为理性的基本面逻辑。”国金证券首席策略分析师张弛认为,目前估值扩张动力趋于下降,货币信用实质性落地应用情况(企业花钱)依然偏弱,9月期间代表市场剩余流动性的“M1%-短融%”增速差为-5.7%,虽略有改善,仍处于2023年2月以来较低水平。难以支撑A股市场估值扩张。

在入市必要性讨论升温之际,平准基金如何入市也是市场关注的焦点。

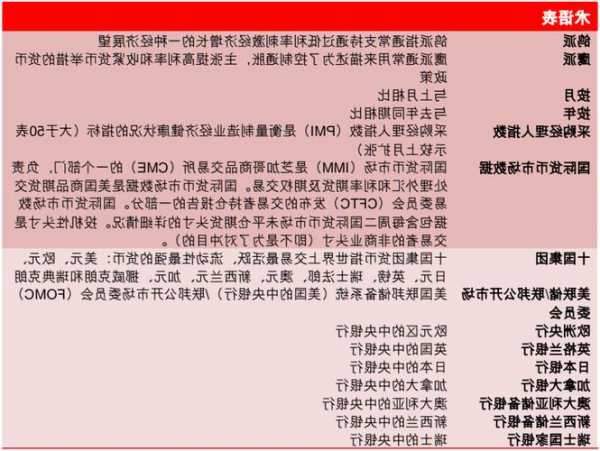

第一财经记者梳理各机构观点发现,目前市场上平准基金概念存在广义、狭义之分。主流观点认为,平准基金是通过特定的机构以法定方式建立的基金,通过在股票市场的逆大盘指数方向操作,来熨平证券市场非理性的剧烈波动。

从狭义角度来看,平准基金需要以基金形态存在。例如韩国2022年为应对美联储加息、疫情而重启的“股市稳定基金”“债市稳定基金”,日本1995年在经济再次转弱期间推出的“股市安定基金”、2000年起设立的“金融安定基金”等。

从广义角度来看,孔祥在上述研报中认为,欧美等更为成熟的资本市场较多表现为一揽子***手段的“类平准基金”。例如2010年在全球金融危机波及日本时,日本央行未成立基金,直接入市购买ETF。此类手段虽并未有明确的基金形式,但实质上起到了“平准基金”的作用。

而近期汇金公司频繁入场也被市场认为或是类平准基金”进场信号。10月11日,汇金公司增持了农业银行、中国银行、建设银行、工商银行四大银行股;10月23日,汇金公司公告称,当日买入交易型开放式指数基金(ETF)。

上述业内人士指出,从目前资金体量来看还不能判定“类平准基金”已入场,还要看后续资金的系列操作、资金体量。但毋庸置疑的是,汇金这类“国家队”入场,向市场释放了明确的利好信号,某种程度上起到了类平准基金的作用。

不论入市方式如何,多数业内人士认为,如平准基金最终落地,规模可达到万亿级别。中信证券研究分析称,结合市场实践,平准基金的规模多在总市值的3%至6%之间。据此测算,截至2023年10月23日收盘,A股总市值为76.8万亿元,如设立平准基金,规模预计在2.3万亿元至4.6万亿元。前海开源基金首席经济学家杨德龙此前接受媒体访时指出,针对A股市场现在的体量,平准基金规模应该是万亿元以上,才能有效提升投资者信心。

哪些经验可供借鉴

平准基金风声渐起之际,不少券商机构结合海外实践,分析在落地过程中部分可借鉴因素。

陶川用“四两拨千斤”来概括平准基金入市的理想效果,其中时机最为关键。他认为相较于常态化的平准基金,相机抉择式的资金干预效果会更好。

反面教材是金融危机后的,其在2000年成立了“金融安定基金”。自此之后,该基金便成为减缓证券市场所受冲击的常态化金融稳定机制,但***效果相对弱。

“该基金***主要的弊端在于时常在市场未出现大量抛售的时候就入市,入市过早导致并未达到理想的***效果。”陶川分析,该基金运营不力、运用效率较低,因时常“逆势而为”而遭到别有用心的市场资金“狙击”。

综合境外经验来看,陶川认为, “平准基金”入市需要“门槛”和“择时”,股票跌幅大、市场陷入非理性的资金外流恶性循环、其他常规政策效果有限以及交易量低迷是出手的重要条件。另一方面,平准基金依旧只是过渡手段,务必速战速决,甚至不惜规模,一旦战线拉长,政策效果和信誉都会大打折扣。

除入市需“择时”外,“出市”的时机和方式也较为重要。

孔祥认为,平准基金的设立有其合理性,但应避免投资过程中的潜在道德风险。结合境外市场尤其是美国、日本、中国香港地区经验,需要审慎设计平准基金的成立、入市与退出机制。

例如,在香港1998年***后,为了“消化”战后积聚的大量“官股”,1999年11月,香港外汇基金投资有限公司推出与恒生指数挂钩的单位信托——盈富基金,旨在购买外汇基金当时购入的蓝筹股,将股份以基金单位形式出售。盈富基金这一“港股版的恒生ETF”,是使平准基金逐步退出股市的重要机制。

不过,盈富基金保留了一部分股票作长期投资,待最后一批待沽单位完成认购后,盈富基金改由香港金管局管理,并将股票组合管理工作完全交由外聘基金经理负责。

值得注意的是,大多机构认为平准基金对市场长期走势的影响或相对有限。

华鑫证券认为,***效果与股市下行的主导因素有关。从股市下行的主导因素来看,如果是因为外部冲击,“平准基金”的***效果将会比较显著,如1998年的中国香港、2003年和2008年的韩国;如果是经济内生因素问题,其***效果将十分有限,股市将更加依赖于经济基本面的好转,如1995年的日本、2008年的美国。