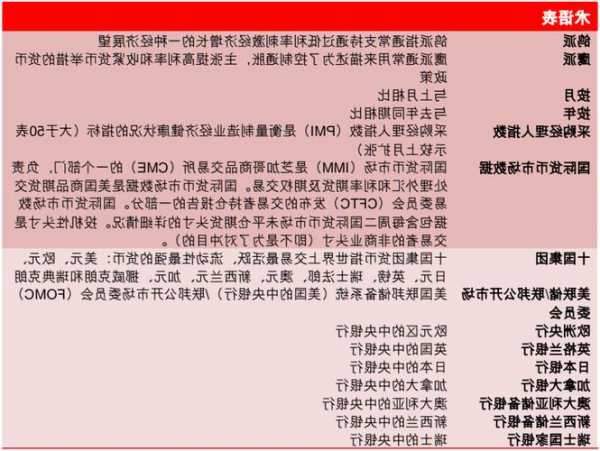

大咖研习社 | 国泰基金刘嵩扬:四季度信用债市场展望

在“云发九天 风乘万里”国泰基金2023年四季度机构策略会上,国泰基金信用债投资专家、基金经理刘嵩扬分享了他对于信用债市场的观点与展望。

三季度市场与组合操作回顾

整体来看,三季度信用债表现可能优于利率债基,尤其是从公募债基来看,更为明显。我认为长期来讲主要有两方面的因素:

第一,三季度整体收益率处于偏低位的行情波动,所以说利率债策略波段机会从三季度来讲相对偏少一些。

第二,新的政策改变了市场对于一些短期的中低评级的信用债的信用风险预期,导致利差出现了一波迅速的修复,所以我们看到这一波修复其实alpha收益是非常明显的,包括一些2A+的城投债,一些相对来讲债务风险比较重的地区的一年以内的债券,其实它的利差都基本上可能会有100BP甚至200BP以上的利差收敛。

综上,这两个因素可能导致在三季度信用债得益于信用利差修复,包括城投债整体有比较好的表现,所以整体信用债基表现相对较好。

另外一个不太有利的情况,就是从九月开始,资金利率从底部开始逐步抬升,包括这个月资金价格处于非常超预期的情况。一方面可能由于地方债发债的影响,导致银行间资金融出较少;另一方面可能跟市场整体预期有关,本来市场预期可能在OMO利率附近波动,但大家没有想到,尤其对非银机构来讲波动幅度目前的确处于非常难以控制的局面。所以对于高仓位或者高杠杆的一些债基来讲,可能在近一个月的时间内都是套息负收益的情况。

从仓位方面来讲,基本上我们所有主动管理的组合都处于中性偏防御的策略中,所以期和杠杆都处于中性偏低水平。在九月份调整过程中,我们积极通过压低仓位和期来控制组合回撤。从净值回撤表现来看,还是较好应对了赎回对于净值造成的冲击。

四季度信用债行情展望

如果从信用利差角度来衡量,我认为四季度信用债行情是略微扩张的局面。这代表着整体行情可能不会特别明显,收益来源可能还是以票息策略为主,尤其是目前资金利率收紧后整个短端资产调整幅度相对来讲较为充分,所以我们认为中短期的信用债具有非常高的性价比,我个人也是非常看好未来一个月的短债行情。

资金利率目前已经处于波动区间的上沿,甚至已经超过我们能预计的比较理性的区间上沿。随着发债力度未来逐步平缓,资金利率会迅速回到相对来讲比较中性的水平,可能会带动短期信用债有一波走平的行情。

从目前的价格来讲,我们比较看重收益的或收益空间。我自己看多一个资产,一方面是胜率的问题,这个资产在未来多大概率能下行,但是我可能会更多考虑或者空间的问题,买入这个资产可能需要成熟的波动空间,它未来盈利的空间是多少。目前来讲十年国债和一年利率债均能达到IMF利率,长期在一年的利率债大概也是2.45—2.5这个水平,即使考虑到未来有超预期的债券供给,我认为目前市场已经对此进行比较充分的定价。从今天市场表现来看,其实在出了新增的国债增发的消息面的一些冲击以后,债券收益率尤其是十年国债相对来讲还是维持稳定,代表市场对这个消息已经在逐步消化的过程中了。核心还是在于观察到基本面整体以房地产销售为核心的数据没有大幅好转情况下,尤其是居民部门和企业部门的再融资需求没有大幅好转情况下,我认为目前收益率已经具有非常好的入场机会和配置价值。

当然对于公募基金,它其实比较仰仗于整个交易策略,从交易角度我们可以等待右侧,先做一些防守,但是心态不妨更乐观一点。这是关于利率中枢我自己的一些判断。

总结一下对于未来市场的展望,我们倾向于未来市场还是以震荡为主。一方面是利空因素偏短期,从中性角度来讲很难形成趋势性的力量进一步推动斜率上行。另外从房地产、PMI等核心数据可以看到它的名义增长。整个CPI、PPI还是比较弱一些,没有观察到大幅持续性改善的迹象。如果说居民和企业加杠杆意愿难以提升的话,我们可以认为整个部门的加杠杆相当于提前了融资的节奏,但是从总量角度来讲它也不可能无限制或者说有一个比较正循环的增加,该增发的增发完也就过去了。所以这种情况下债券收益率调整以后是有比较好的配置机会的。

组合未来管理策略

以国泰合融为代表的产品,我们落实到策略,目前来讲会有以下三个方向。方向可能是一个比较大的概念,但是我们在未来一个季度甚至半年时间内基本上会围绕这三个主要的方向去做。我们可能会做一些动态调整,但是如果说市场整个走势没有脱离我们判断的话,我们整体还是基本保持不变。

第一,期方面,我们暂时维持中性谨慎。信用债可能仓位还是以中短期为主,组合的综合期杠杆会控制在2以内。如果出现一些阶段性机会,比如观察到整个信用债和利率债的利差由于一些市场波动的原因,拉开到一个比较大的分位数,我们可能会择机进入一些板块的信用债。如果利差压缩比较窄了,我们就会动态调整利率债和信用债的占比。另外短期内如果有一些波段性机会,我们可能会考虑用利率债、高等级二级资本债去做波段操作,这些都有可能。相对来讲还是维持一个开放式的市场的考量,当然期的话维持中性偏谨慎。

第二,信用下沉策略。最近也有不少机构投资者问到我们对于城投债的下沉策略看法,我们在这波中短期中低评级信用债的下行alpha行情中参与的仓位比较少,因为我们整体的风格相对来讲还是在信用的把控方面偏严格一些,会对下面几类主体可能会做一些偏alpha或者说偏一些特殊仓位的投资。一部分我们还是非常看好3A担保的信用债和头部城商行的一些二级资本债的投资机会,这类资产相对作为底仓还是比较合适的,我也愿意去把它的仓位提高到一个偏超配的水平。另外有一部分资产有一些中部省级区域的省级和省会级的平台,我觉得这部分可以作为一个偏长期,拉长到三年左右,甚至有一些比较好的主体可以拉到五年左右进行配置。如果在曲线方面观察到它比较陡峭的话,还是有一个比较好的超额提升收益,另外这些主体的信用资质整体来讲还是具有一定安全保障,也是比较适合进行拉期的主体。最后就是中等评级的城投债,我们会看在能力范围之内或者信评体系之内有没有下沉的机会,主要还是精选一些东部区域的短期主体进行配置,但是这部分不是我们策略的主要构成部分,不是非常积极或者非常侧重于追逐这些资产。

第三,积极运用杠杆。这个可能跟现在的市场行情不太一样,因为现在整个资金利率还是比较贵的位置,在这种情况下一方面加杠杆大家心里比较排斥,另一方面套息收益很有可能变负。从我自己角度来讲,首先资金已经是最紧的局面了,当然如果到了年末跨年的一些特殊时点这个另当别论,但是四季度来看现在就是最紧的时候。资金紧我们也要看整个短端收益率的价格是否调整到位,我倾向于目前已经基本上接近于调整到位,尤其是一年利率债如果接近2.5,调整还是比较充分的。所以在这个区间我们对于杠杆会比之前更乐观一点,在三季度时候杠杆基本上都压在105%—100%,是一个偏低的水平,但是未来如果说我们找到一些比较合适的资产的话,我们会逐步把杠杆提升到一个比较高的水平。另外负债端整体来看,可能需要投入一些精力去管理负债,包括赎回对组合的影响、一些长短期的负债搭配,这些都能较好规避资金波动对于整个组合造成非常超预期以外的冲击。

在信用策略的主流板块方面,刚才提到了还是倾向于3A评级的城投债。产业债就是挖掘部分省级平台机会。另外补充一下地产债,地产债目前的不确定性仍然比较大,还是谨慎观察为主。对部分强股东背景的一些地产公司可能会考虑参与短期债券,但是这个风险收益比其实未必是那么合适的,所以地产债来讲我们整体还是配置仓位非常非常低的状态。对二级资本债积极关注并参与,因为二级资本债三季度整体是有一些超涨或者整体溢价保护给得比较低一些,但是目前调整到这个阶段,我对二级资本债偏向于乐观,所以我们会挖掘部分二线的二级资本债品种的票息机会,这块也是我们一个比较乐观的会去配置的品种。

风险提示

市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的依据。国泰合融为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品。投资者在进行投资决策前,请详阅基金法律文件,充分考虑自身风险承受能力,选择风险匹配的产品谨慎投资。基金有风险,投资需谨慎。