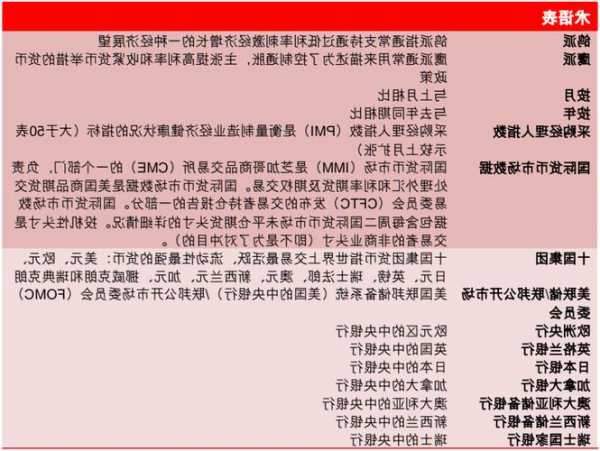

美股七巨头市值暴涨超2000亿 机构摩拳擦掌继续加码

作者: 樊志菁 胡弋杰

当地时间11月14日,美国劳工部公布的数据显示,10月美国消费者价格指数(CPI)同比由上月的3.7%降至3.2%,低于市场预期的3.3%;环比持平,为2022年7月以来最小涨幅。同时,扣除食品与能源类的核心CPI同比由上月的4.1%降至4.0%,低于市场此前预计的4.1%;环比上涨0.2%,亦为今年7月来最小涨幅。

加拿大蒙特利尔银行分析师林根(Ian Lyngen)对第一财经记者表示,这次的CPI报告对美联储来说是个好消息,它证明货币政策仍然有效,对实体经济的影响是滞后的。“这就排除了12月加息的可能性,并强化了我们的观点,即7月加息是本轮周期的最后一次加息,周期焦点将转向美联储会试图将降息推迟至多以后。”

美银机构调查显示,对美联储货币政策和美国经济软着陆的预期让基金经理重新空翻多,而13F报告显示,对冲基金从三季度开始逢低买入。随着美债收益率有望进一步回落,科技股能否在年末开启新一轮行情?

加息预期被泼冷水

疲软的通胀数据打压了货币政策加码的必要性,14日,美债收益率全线下挫,基准10年期美债跌破4.50%关口,创近半年最大单日跌幅,较上月创造的16年高位回落超过50个基点。

为了防范金融状况宽松造成通胀反复,美联储官员继续保持非常谨慎和相对强硬的语气。“事实上,有很多理由对过多解读一份报告保持谨慎。”里士满联储巴金在数据公布后表示,尽管最近在遏制价格压力方面取得了进展,但他不相信通胀率会很快回到2%。

BK asset management宏观策略师施罗斯伯格(Boris Schlos***erg)在接受第一财经访时表示,10月的通胀报告对于美联储而言是好消息,美联储希望看到反通胀趋势获得更大进展,这将有助于实现美国经济软着陆的目标。从目前的情况看,美联储本轮紧缩周期已经结束。

联邦基金利率期货市场的定价也显示,美联储的加息“威胁”不会实现。交易员预计,12月继续按兵不动的概率接近100%,明年将降息至少110个基点,出现第五次降息的概率较数据公布前翻倍,超过20%。

不过施罗斯伯格依然保持着一份谨慎。“从核心通胀的水平看,美联储离宣布取得胜利还很遥远。鲍威尔上周也提到,需要防范通胀回落的象。从物价预期走势看,中长期通胀在3%附近将面临一定阻力,如果反通胀进展停滞,美联储可能会选择将利率保持高位,从而给经济带来不确定性。”他说。

咨询公司Evercore ISI在报告中写道,“市场看到了加息的终点,并试图跳到最后(降息)”。

机构摩拳擦掌

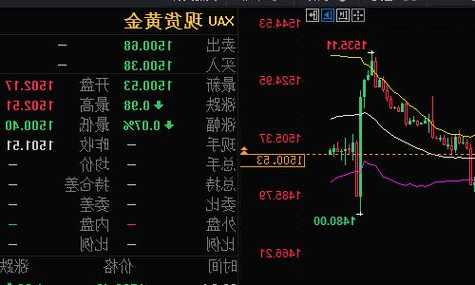

随着美债收益率大幅回落,此前被压制的科技股行情卷土重来。

引领今年市场的“七巨头”(Magnificent Seven)科技公司总市值周二暴涨2075亿美元。按照FactSet的计算,七巨头总市值达到11.69万亿美元,约占标普500指数40.11万亿美元总市值的29.1%。

第一财经记者从近期公布的机构13F报告中看到,在三季度短暂回调后,对冲基金已经开始逢低入场。例如,老虎环球(Tiger Global Management)上季度英伟达仓位增加了77%。与此同时,谷歌母公司Alphabet的持仓也提高了40%。该基金对Meta、微软和亚马逊的增持幅度则在4%~8%之间。

基金经理阿克曼(Bill Ackman)旗下潘兴广场资本管理公司(Pershing Square Capital Management)在放弃做空美债后也选择了加仓科技股。报告称,在本季度末,阿克曼将自己持有的AlphabetA类股份额提高了近100%,达到440万股。

美国银行本周更新的月度基金经理调查显示,机构的悲观情绪较此前有所改善。大部分受访者预计,美国经济将出现软着陆,大型科技股有望开启新一轮牛市。

美银策略师哈特内特(Michael Hartnett)写道,76%的受访者认为,美联储加息周期已经结束,61%的人预计债券收益率会下降,这是有记录以来最高的。机构将现金水平从5.3%下调至4.7%的两年低点,作为美联储加息周期拐点的一部分,投资者自2022年4月以来的首次净增持美股。

作为今年美股的领头羊,通信和科技板块上涨除了得到人工智能热潮的推动,也离不开货币政策预期松动的提振。在利率大概率见顶的情况下,投资者正密切关注美联储何时将考虑降息,美债收益率能否持续走低或成为科技股反弹空间的关键因素。

经济降温迹象显现

分析人士表示,当前美国经济增长韧性较足,暂无“近忧”,但支撑美国经济短期保持较高韧性的劳动力市场、财政扩张以及居民获得的信贷支撑,目前均出现边际降温的趋势,美国经济有较大概率实现“软着陆”。美联储或已结束加息,但降息时点还存在不确定性。最快或在2024年中开启降息,幅度和节奏或许是“降降停停”,整体降幅有限。

就业韧性是美国居民能够保持消费能力的基础,亦是通胀韧性的关键,10月多项数据显示美国就业市场出现较为明显的降温,并且可能处于进一步降温的拐点。比如,制造业PMI超市场预期降至46.7,其中就业分项拖累明显。

10月新增非农就业15万人,低于市场预期,且9月非农数据被下修。劳动参与率录得62.7%,失业率为3.9%,分别较9月份下降、上升0.1个百分点。非农就业时薪同比上升4.1%, 环比上升0.2%,均较9月份下降0.1个百分点。虽然美国汽车行业***已经基本接近尾声,后续相关行业的就业可能会出现回补,但在利率水平处于高位的当下,当前劳动力市场的韧性下滑或将会持续进行。

疫情以来美国就业市场韧性直接的结果是居民薪资增速处于相对高位,在超额储蓄持续消耗的情况下,支撑了当前美国居民的消费。根据旧金山联储的最新研究,在2023年三季度超额储蓄或已耗尽。从最新的储蓄数据看,截至三季度,美国居民储蓄总额折年数为7769亿美元,较8月份下降约2632亿美元,显示当前美国居民或已开始消耗自身储蓄以支撑消费。

此外,此前维持美国经济韧性的财政扩张因素也可能面临政治博弈的制约。

最后,美国居民后续信贷或面临较大的不确定性,特别是消费信贷方面,整体的下行压力可能会较为明显,届时对居民消费的支撑或将减弱。分析人士表示,美联储的持续加息,对银行的信贷标准以及意愿产生了一定程度的压制,特别是3月地区性银行业危机爆发之后,考虑到潜在违约率的可能上升,美国银行对于贷款的标准有一定幅度的提高,相应的借贷意愿有所下降。