公募REITs今年三季度业绩发榜 27只盈利1只略亏

本报记者 昌校宇

见习记者 方凌晨

截至10月25日,目前已上市的28只公募REITs2023年第三季度报告全部披露完毕。报告显示,除华安张江光大REIT在第三季度出现净利润亏损外(亏损18.86万元),其余27只产品全部盈利。

整体来看,大部分公募REITs底层项目经营表现稳定,11个项目第三季度均实现收入超1亿元,15个项目均实现净利润超千万元。

业绩趋势向好

纵览28只公募REITs产品三季报,部分REITs在收入和净利润方面表现较为亮眼。中信证券首席经济学家明明在接受《证券日报》记者访时表示,“尽管板块间的修复节奏仍受到经济周期等因素影响而延续分化,但整体来看,公募REITs2023年第三季度业绩呈改善趋势。其中,暑期出行旺季支撑高速公路业绩修复,生态环保类的基础设施表现也较为亮眼,保障性租赁住房业绩延续高韧性。”

从收入方面来看,11个公募REITs项目底层资产第三季度实现收入均超1亿元。其中,鹏华深圳能源REIT以6.54亿元的收入位居榜首,中金安徽交控REIT、平安广州广河REIT、浙商沪杭甬REIT、国金中国铁建REIT4只REITs收入均在2亿元以上,分别为2.58亿元、2.28亿元、2.10亿元、2.05亿元,而中信建投国家电投新能源REIT、华夏中国交建REIT、中金普洛斯REIT等6只产品收入在1亿元到2亿元之间。

从净利润方面来看,有15个公募REITs项目底层资产第三季度净利润均在千万元以上。鹏华深圳能源REIT以1.37亿元的收入稳居第一,平安广州广河REIT、中航京能光伏REIT、国金中国铁建REIT则分别以0.80亿元、0.53亿元、0.50亿元依次位列其后。

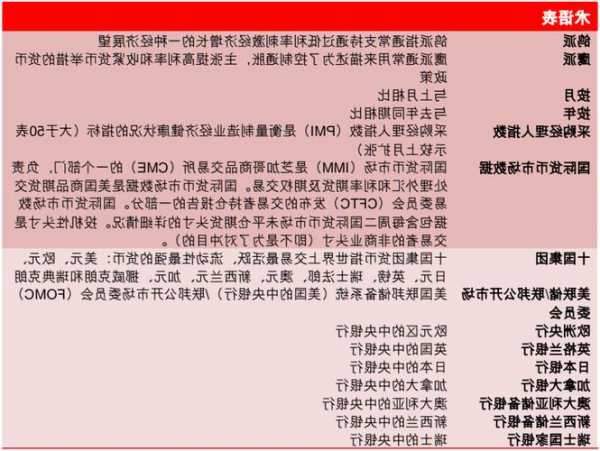

目前,28只公募REITs底层资产涵盖园区基础设施(9只)、交通基础设施(7只)、保障性租赁住房(4只)、仓储物流(3只)、能源基础设施(3只)、生态环保(2只)六大类。而在净利润超千万元的15只公募REITs中,有6只底层资产为交通基础设施,底层资产为能源基础设施和园区基础设施的REITs各为3只,另有2只REITs底层资产为生态环保、1只REITs底层资产为仓储物流。

与此同时,慷慨分红一直是公募REITs的特性之一,多只REITs在三季报中也披露了分红相关情况。以中金安徽交控REIT为例,该基金三季度实现可供分配金额1.90亿元,今年前三季度累计实现可供分配金额5.96亿元。同时,该基金于10月25日发布2023年第三次分红公告,截止收益分配基准日(2023年6月30日)该基金按照基金合同约定的分红比例计算的应分配金额达1.75亿元。

中金基金相关负责人对《证券日报》记者介绍,“自去年11月份上市以来,中金安徽交控REIT已累计分配约10.89亿元,每次分配金额均为基准日可供分配金额的99%以上。”

除了中金安徽交控REIT外,10月份以来,另有华泰江苏交控REIT、华夏北京保障房REIT也分别发布分红公告,公告显示,截止其收益分配基准日,两只REITs可供分配金额分别为1.30亿元、0.28亿元。

事实上,我国公募REITs设有强制分红比例的规定。根据相关监管要求,基础设施公募REITs连续两年未按照法律法规进行收益分配的,基金管理人应当申请基金终止上市。同时,公募REITs在符合分配条件的情况下每年应至少分红一次,且收益分配比例不得低于基金年度可供分配金额的90%。

“随着第三季度业绩的修复改善,绝大部分REITs同期的可供分配金额完成也较好。”明明认为,拉长时间周期来看,REITs底层资产的经营情况在长期能够维持相对稳定的状态,叠加产品强制高比例分红的特征,有助于支撑分红的相对稳定。

看好REITs未来表现

Wind资讯数据显示,截至10月25日,已上市的公募REITs共有28只,首发募集资金总额超924亿元。而第29只公募REITs中金山东高速REIT也将于10月27日正式上市。一直以来,REITs的增类扩容备受市场和投资者关注,也持续获得政策层面的支持。

10月20日,***发布《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》,将公募REITs试点资产类型拓展至消费基础设施,自发布之日起施行。

***同时表示,将会同相关部门单位,推进符合条件的消费基础设施项目发行公募REITs,同时强化市场监管,充分发挥REITs盘活存量资产、扩大有效投资的积极作用。

而目前已上市的公募REITs管理人也对基金未来表现充满信心。就中金安徽交控REIT相关情况,中金基金相关负责人表示,“中金安徽交控REIT三季度通行费收入(不含税)25604.62万元,环比上涨7.33%,日均断面自然车流量(含免费车流量)为2.37万辆,环比上升5.26%。中金安徽交控REIT底层资产沿江高速芜湖(张韩)至安庆(大渡口)段(简称‘沿江高速’)是国家综合立体交通网主骨架‘6轴7廊8通道’和安徽省综合立体交通网主骨架‘4轴5廊6通道’的组成部分,是我国长三角地区连接长江中游城市群、成渝双城经济圈最重要的公路通道之一;同时途经安徽城市密集且经济发展水平较高的皖江城市带。虽然今年以来交通量受到周边路网变化影响,但长期来看,沿江高速的战略叠加影响和区位优势较明显。”

展望四季度,明明认为,REITs一级市场扩容增类明显提速,有望为市场供给更多的优质资产,同时做大规模以承接后续潜在的增量资金。此外,随着宏观经济的修复,REITs底层资产的经营情况或有望稳步改善。